반응형

"금리가 오를 땐 집을 사고, 떨어질 땐 현금을 들고 있었던 사람들..."

그들의 선택엔 한 가지 공통점이 있었어요.

바로 '한국은행 기준금리' 흐름을 읽었다는 것.

📉 금리가 바뀔 때마다 바뀌는 내 인생

0.5% 기준금리 시절엔 다들 '영끌'을 외쳤죠.

3.5%가 되자, 고정금리로 갈아타는 사람들이 늘었구요.

기준금리 하나에 주택시장, 주식시장, 대출까지 요동칩니다.

그렇다면 기준금리, 과거엔 어떻게 움직였고 앞으로는 어떨까요?

📌 목차

- 기준금리란? 한국은행은 왜 이걸 만지는가?

- 한국 기준금리의 역사: 한눈에 보는 금리 변천사

- 위기 vs 호황 시기, 금리는 어떻게 달라졌나

- 기준금리가 우리 생활에 미치는 영향

- 금리 흐름에서 '돈의 방향'을 읽는 팁

1. 기준금리란? 한국은행은 왜 이걸 만지는가?

기준금리란, 한국은행이 정하는 '시장의 기준이 되는 금리'입니다.

즉, 은행들끼리 돈 빌릴 때 기준으로 삼는 금리인 셈이죠.

- 한국은행이 금리를 낮추면 → 시중 대출금리도 내려감

- 한국은행이 금리를 올리면 → 예금금리도 같이 올라감

💡 기준금리는 한국경제의 ‘온도계’입니다.

2. 한국 기준금리의 역사: 한눈에 보는 금리 변천사

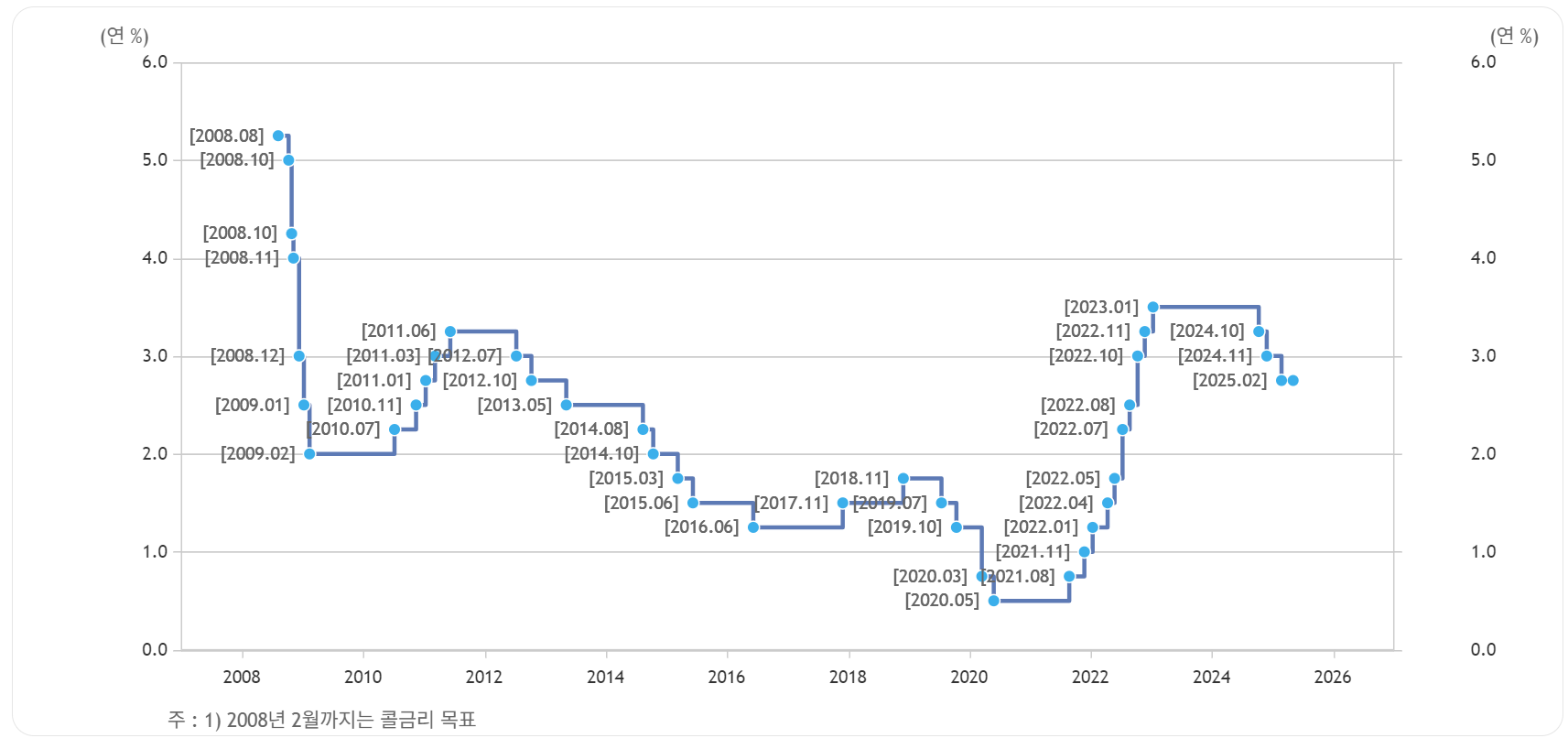

| 년도 | 기준금리 | 상황 |

| 2008 | 5.25% → 2.0% | 글로벌 금융위기 직후 급락 |

| 2011 | 3.25% | 경기 회복 기대에 인상 |

| 2020 | 1.25% → 0.5% | 코로나 팬데믹 쇼크 대응 |

| 2022~2023 | 0.5% → 3.5% | 역대급 인플레이션 대응 |

3. 위기 vs 호황 시기, 금리는 어떻게 달라졌나

- 위기 시기: 금리 인하 → 숨통 트기, 소비 진작

- 호황 시기: 금리 인상 → 과열 방지, 물가 억제

💡 금리 흐름은 ‘정책 신호등’입니다.

4. 기준금리가 우리 생활에 미치는 영향

| 항목 | 금리 상승 시 | 금리 하락 시 |

| 대출이자 | 높아짐 (부담↑) | 낮아짐 (영끌↑) |

| 예금이자 | 높아짐 (저축 매력↑) | 낮아짐 (현금 기피) |

| 주식시장 | 하락 압력 (자금 이탈) | 유동성 증가 (투자↑) |

| 부동산 | 냉각기 (대출 축소) | 과열기 (투자자 몰림) |

5. 금리 흐름에서 '돈의 방향'을 읽는 팁

- 📈 금리 인상기: 예금, 채권, 배당주 중심

- 📉 금리 하락기: 주식, 성장주, 부동산 중심

그리고 한국은행 금융통화위원회가 기준금리를 정합니다.

발표 시점 이후 2~3일 시장 변동성이 크니 투자 판단은 여유롭게!

📌 요약 + 한줄 팁

- 기준금리는 한국은행이 경제 흐름 조절하려고 만지는 ‘핵심 레버’

- 과거 금리 흐름을 보면, 위기/호황 시기별 대응이 보인다

- 그 흐름을 읽으면 돈의 움직임도 읽힌다

💡 한줄 팁: 뉴스보다 ‘금리표’를 먼저 읽는 사람이 돈을 벌어요

반응형

'금융 재테크' 카테고리의 다른 글

| 비트코인 3개월 만에 10만 달러 돌파! 가상자산 시장, 진짜 불장일까? (1) | 2025.05.09 |

|---|---|

| 주식은 도박이 아니에요! 진짜 왕초보를 위한 주식 기초 완전정복 (4) | 2025.05.06 |

| 이거 모르고 월급 쓰면, 순식간에 '가난해집니다' (1) | 2025.05.05 |

| 기자들이 절대 쉽게 안 알려주는 경제용어 5개 (1편) (0) | 2025.05.05 |

| [2025 완전정리] 연장근로수당 계산법 + 지급 기준 + 꼭 알아야 할 주의사항 (2) | 2025.05.04 |